Оксфордский институт энергетических исследований обновил прогноз [1] по рынку нефти на основе данных первого полугодия 2023 года. По мнению авторов, в ближайшие год-полтора сильных движений на рынке не ожидается. Однако данные Rystad Energy по успешности бурения не вызывают оптимизма.

Цены на нефть марки Brent нашли новый диапазон в районе $85 за баррель по мере укрепления нефтяных показателей после того, как в июле вступило в силу дополнительное добровольное сокращение добычи Саудовской Аравией. Опасения по поводу рецессии отступают вследствие надежных данных по нефти в Китае за первое полугодие, пишет Оксфорд. Однако – добавим – 5-дневные скачки до 8% не говорят в пользу стабильности рынка (см. «Ежедневные цены Brent»).

Ежедневные цены Brent

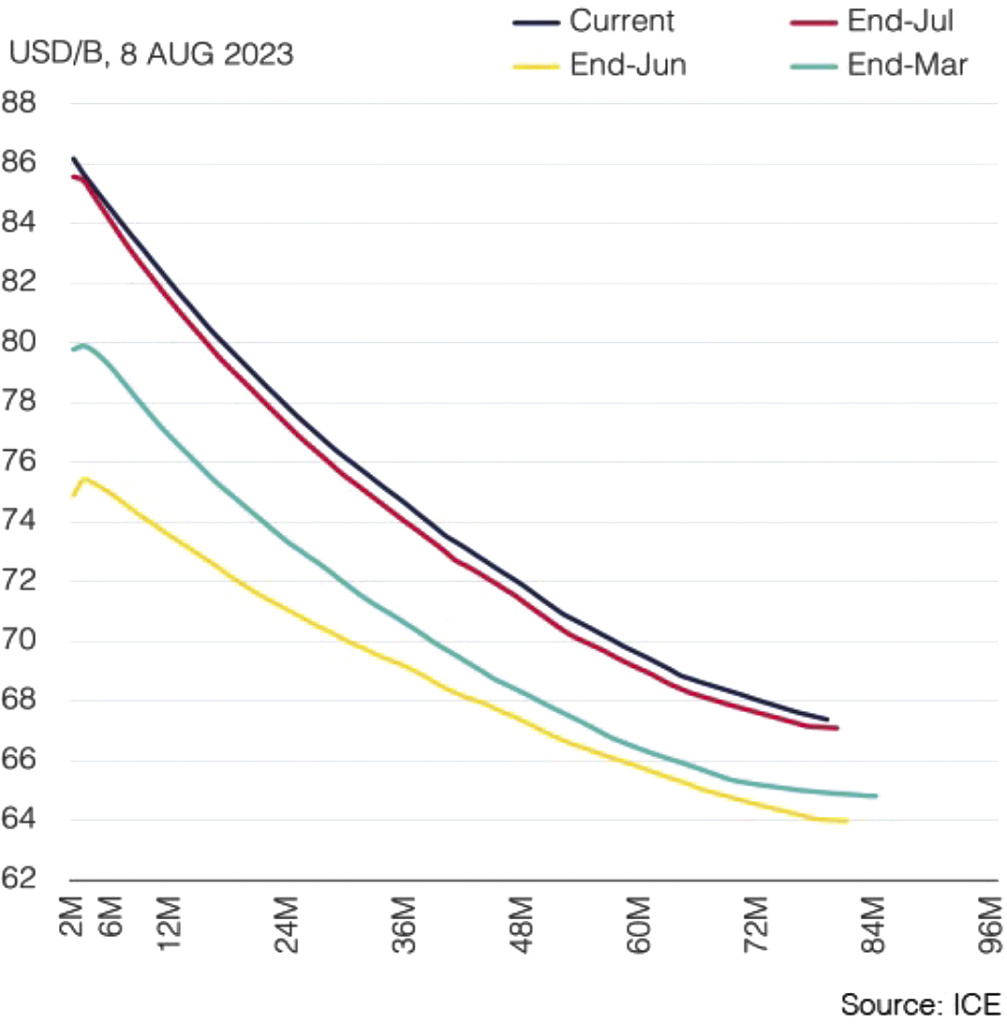

Весь год Оксфорд повышал прогноз по цене нефти и пока не отказывается от снижения ее цены в ближайшие семь лет (см. «Прогноз цены Brent»).

Прогноз цены Brent

Оптимизм Оксфорда, очевидно, соответствует планам энергоперехода по сокращению потребления ископаемого топлива, однако плохо коррелирует с текущей информацией.

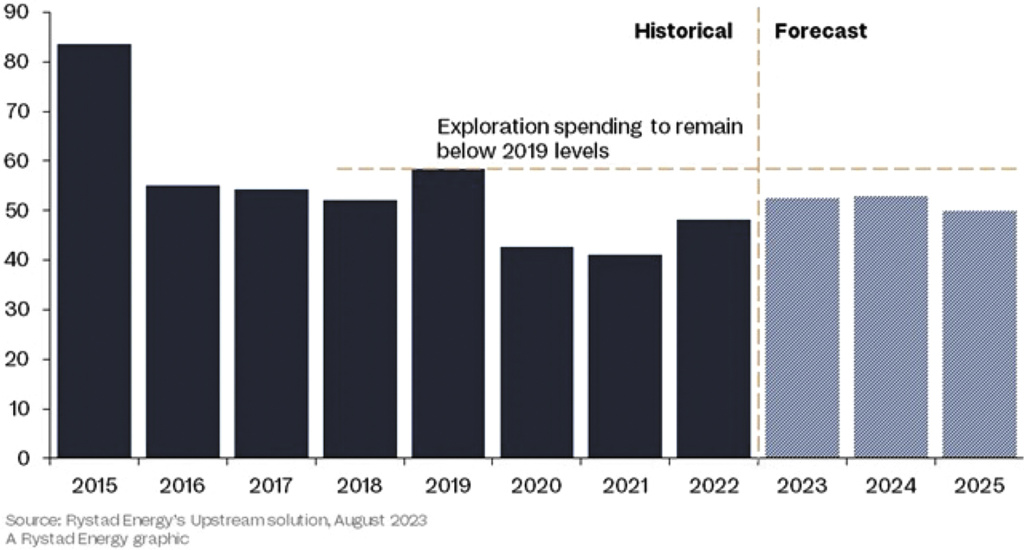

В пресс-релизе Rystad Energy [2] от 2 августа говорится, что расходы на традиционную разведку нефти и газа растут и, как ожидается, превысят $50 млрд в этом году, что является самым высоким показателем с 2019 года, но операторы все еще ждут результатов, на которые они надеялись (см. «Инвестиции в традиционные месторождения нефти и газа, $млрд»).

Инвестиции в традиционные месторождения нефти и газа, $млрд

Если геологоразведочные работы продолжат приносить невпечатляющие результаты до конца года, 2023 год может стать рекордсменом по неудачам. В этом году ожидается бурение 31 высокоэффективной скважины, выбранной с использованием многоуровневой системы Rystad на основе важности проекта и производственного потенциала. На момент публикации 13 скважин завершены, шесть находятся в стадии реализации и 12 в стадии разработки. Только 4 из 13 завершенных скважин обнаружили углеводороды, что составляет жалкий 31%. Результаты трех скважин еще не разглашаются, а в остальных шести запасы не обнаружены.

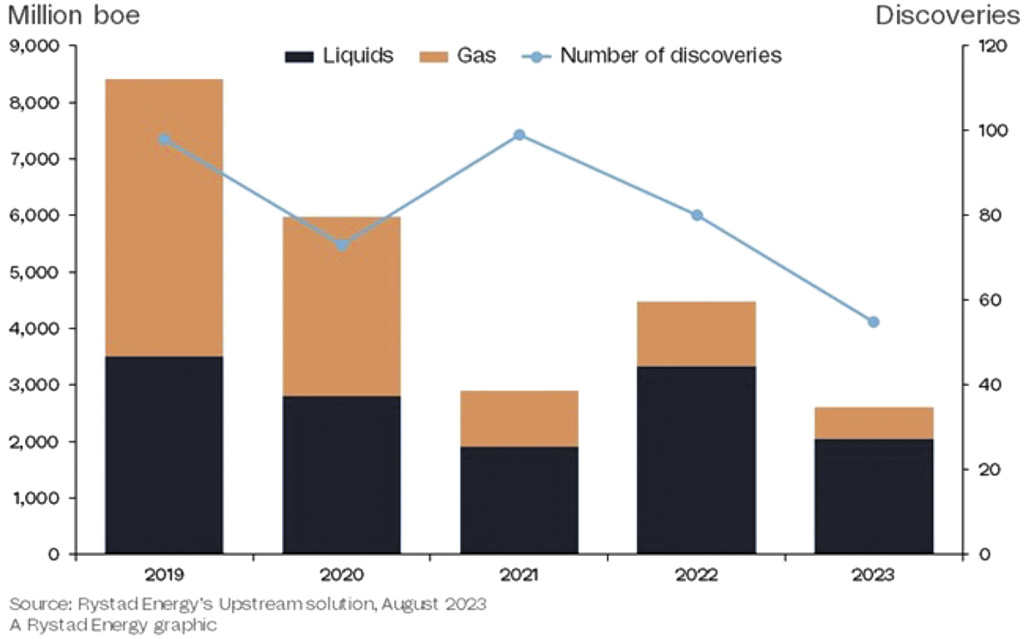

Исследование Rystad Energy показывает, что, несмотря на растущие инвестиции, обнаруженные объемы падают до новых минимумов. По оценкам агентства, в первой половине 2023 года геологоразведчики обнаружили 2,6 млрд баррелей нефтяного эквивалента (бнэ), что на 42% ниже, чем в первой половине 2022 года (4,5 млрд баррелей нефтяного эквивалента). В то же время потребление только нефти в первом полугодии составило порядка 18 млрд баррелей (см. «Открытия традиционных запасов нефти и газа, январь-июнь 2023 года»).

Открытия традиционных запасов нефти и газа, январь-июнь 2023 года

Отрасль разведки и добычи (E&P), считают в Оксфорде, находится в переходном периоде, когда многие компании проявляют повышенную осторожность и меняют свои стратегии, ориентируясь на более прибыльные и лучше изученные с геологической точки зрения регионы. Этому стратегическому сдвигу способствует выход из строя нескольких критически важных скважин с высоким потенциалом (в докладе не уточняется, о каких скважинах идет речь).

В то же время в погоне за новыми ресурсами многие геологоразведочные компании отдают приоритет морскому сектору, пытаясь извлечь выгоду из недостаточно изученных или пограничных районов, чтобы найти новые объемы за счет высокорискованных и более дорогостоящих морских разработок. На сегодняшний день на морскую отрасль в этом году приходилось около 95% расходов на геологоразведку, но только около двух третей обнаруженных объемов.

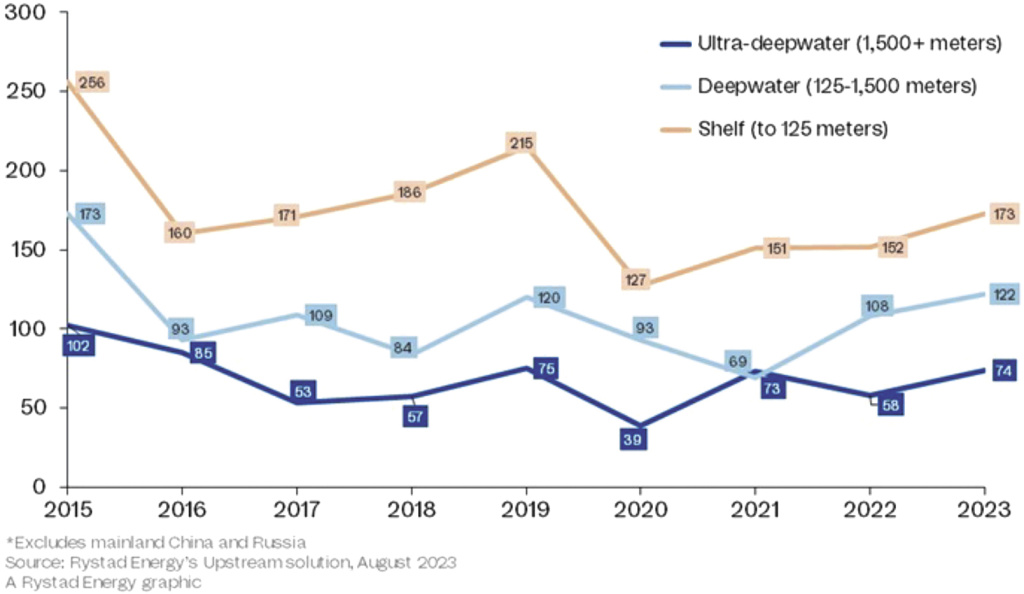

Морские скважины относительно равномерно распределены между сверхглубоководными, глубоководными и шельфовыми находками, отмечает Rystad. В агентстве ожидают увеличения активности в оставшуюся часть 2023 года, особенно на рынке сверхглубоководных скважин, с прогнозируемым ростом на 27% по сравнению с 2022 годом (см. «Активность оффшорного бурения по глубине воды (число скважин)»).

Активность оффшорного бурения по глубине воды (число скважин)

По мнению ИРТТЭК, исследованиям Оксфорда не хватает сравнения процента успешности бурения сейчас и в прошлом. При этом успешность бурения на уже доказанных площадках обычно суммируется с успешностью бурения «диких кошек», что несопоставимо по результатам.

При подготовке статьи удалось найти данные по успешности бурения только многолетней давности. Сейчас с развитием поисковых методов процент успешности должен был бы вырасти, но, с другой стороны, и «сладких мест» стало гораздо меньше.

В источнике [3] приводятся данные по 1948 году по США. Из общего числа поисковых скважин, заложенных в 1948 году в новых районах, 2271 была размещена по данным геологии, 719 – геофизики, а 499 – по комбинированным данным геологии и геофизики. Среди таких скважин, заданных только лишь с помощью геологии, число удачных составляет 10,3%, заложенных с помощью одной геофизики – 17,3%, а рекомендованных на основе согласования данных геологии и геофизики – 24,8%.

В источнике 1961 года [4] приводится такой пример: «Рассматривая результаты поисковых работ, проведенных в самых различных частях мира, нельзя не заметить большой эффективности поисков нефти и газа в водных бассейнах по сравнению с таковыми на прилегающих сухопутных участках. Об этом свидетельствуют, например, такие данные: среди 482 разведочных скважин, пробуренных в сухопутной (прибрежной) части Луизианы, продуктивные скважины составляют 25%, а из 105 скважин, пробуренных в заливе (у этого же штата), продуктивных скважин оказалось 38% (40 скважин). Еще меньше (менее 14%) продуктивных скважин на суше в северной части Луизианы (Vidrins and Yallas, 1961)».

Так что 31% успешных скважин – не триумф, но результат никак нельзя назвать «жалким».

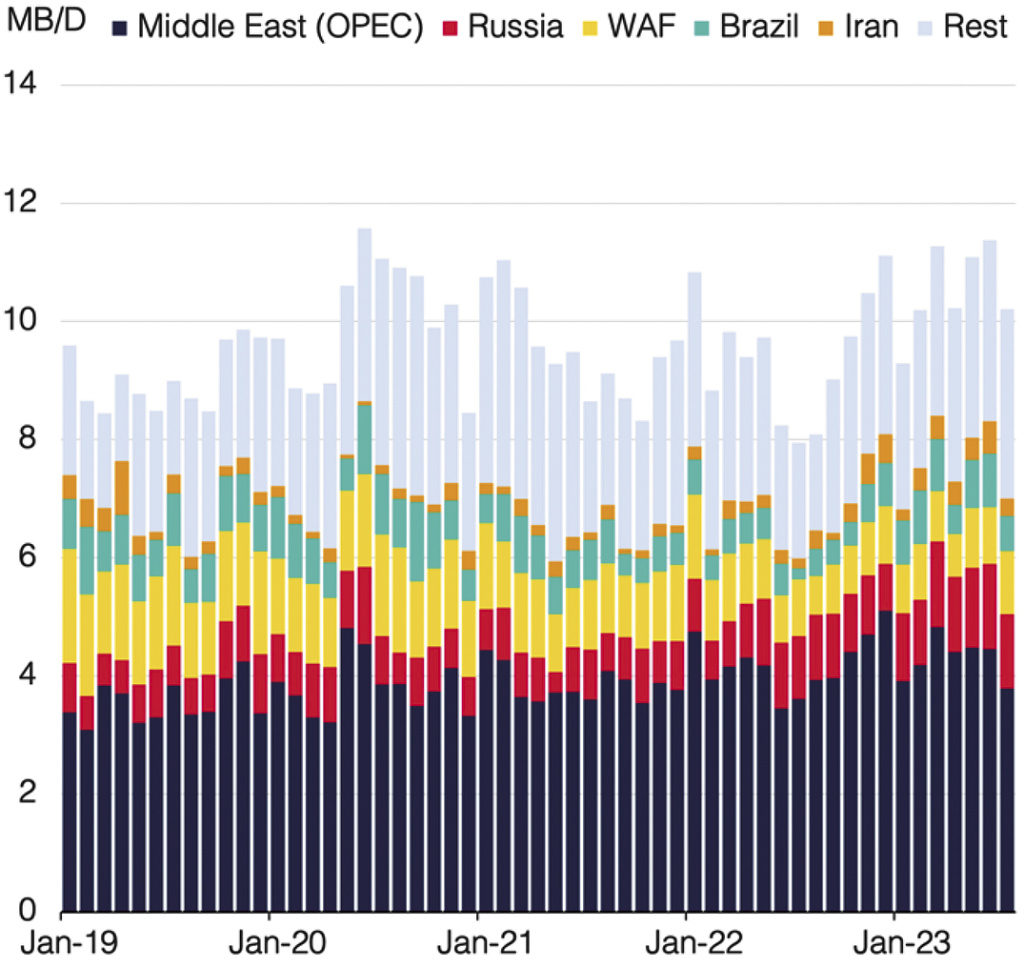

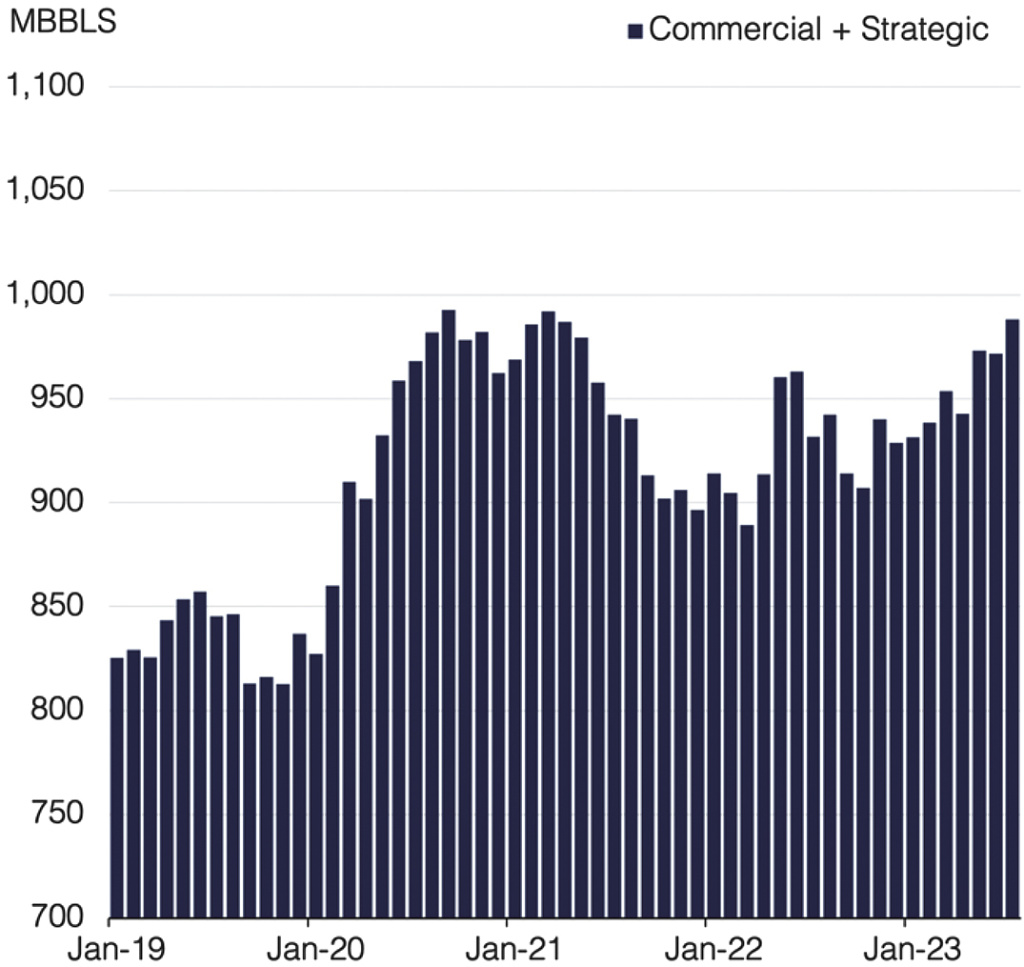

По мнению Оксфорда, Китай остается ключевым источником неопределенности для мирового рынка нефти. Хотя китайская экономика продолжает сталкиваться со структурными препятствиями и повышенными рисками, связанными с высоким местным долгом и слабым сектором недвижимости, в первом полугодии 2023 года объемы нефтепереработки и импорт сырой нефти значительно выросли. Основная неопределенность сейчас заключается в том, сохранится ли рост нефтяных показателей во втором полугодии до конца 2023 года (см. «Прогнозы роста спроса на нефть в Китае на 2023 год», «Импорт сырой нефти в Китай» и «Запасы сырой нефти в Китае»).

Прогнозы роста спроса на нефть в Китае на 2023 год

Импорт сырой нефти в Китай

Запасы сырой нефти в Китае

Ключевым индикатором неопределенности является наращивание запасов сырой нефти в Китае, который, может быть (кто знает?), предвидит резкий рост цены в ближайшем будущем.

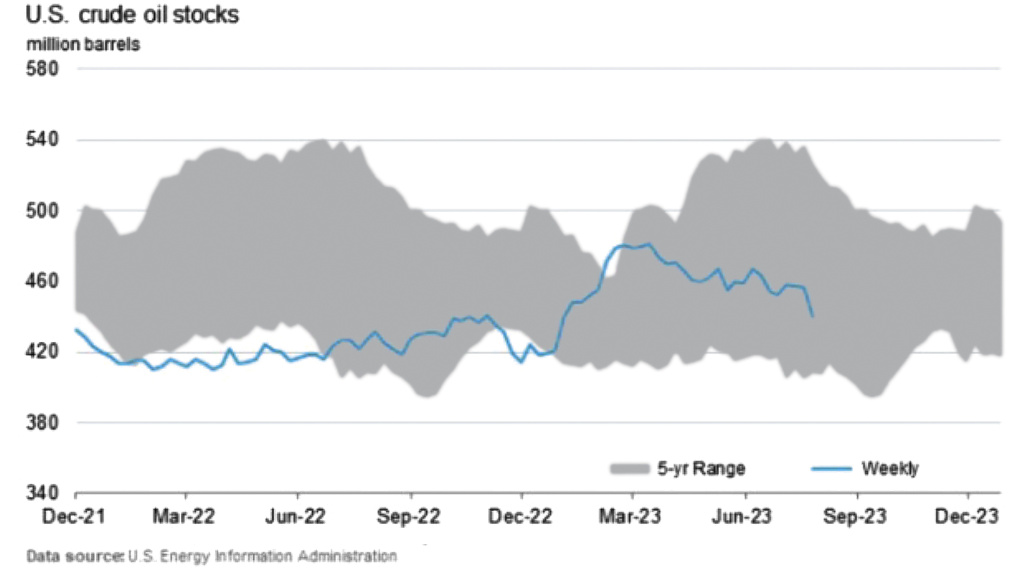

В США запасы нефти продолжают снижаться, но пока находятся далеко от границ пятилетнего диапазона (см. «Запасы нефти в США»).

Запасы нефти в США

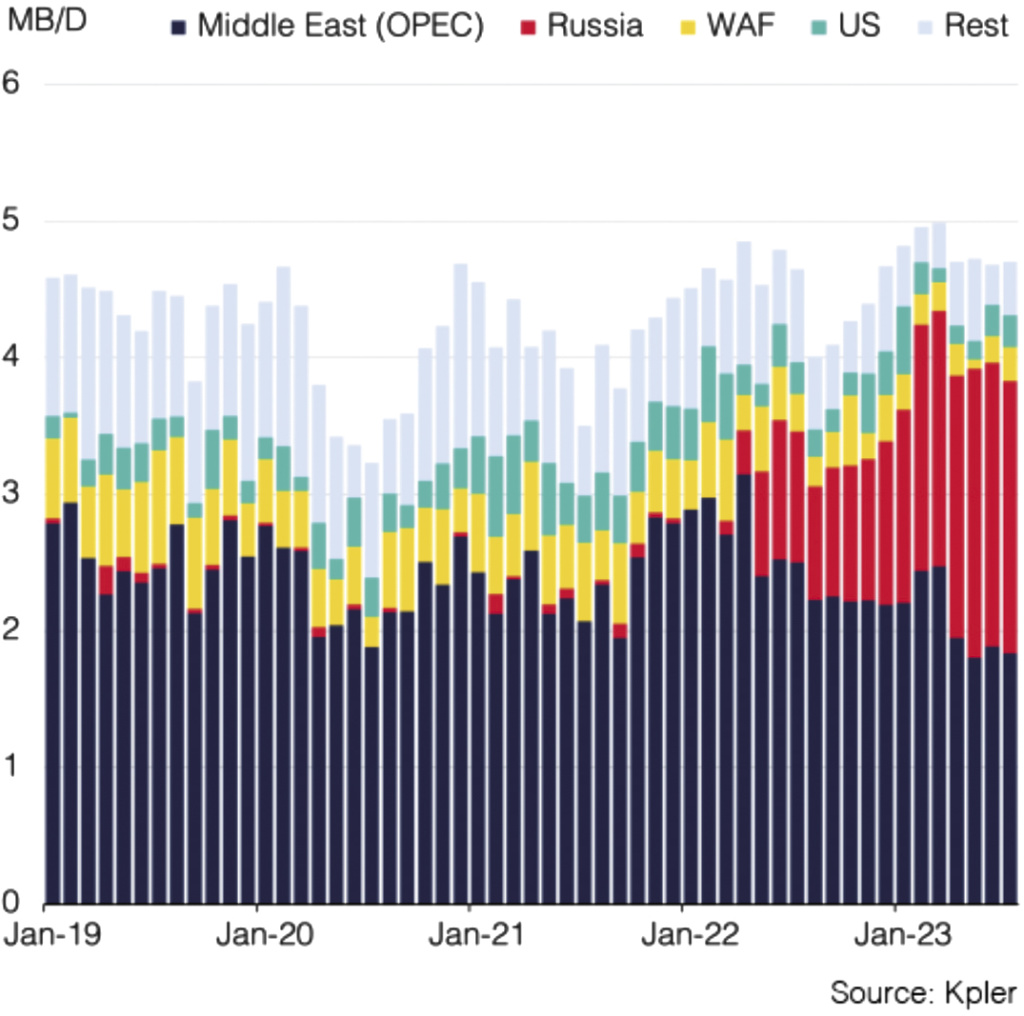

Неопределенность в прогнозы аналитиков добавляет рост импорта нефти Индией (см. «Импорт нефти Индией»).

Импорт нефти Индией

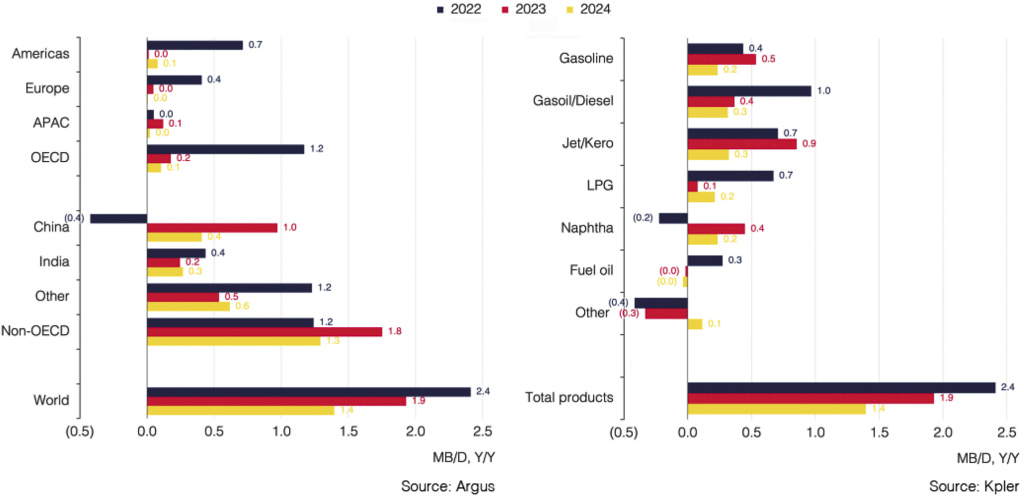

Оксфорд согласен с прогнозом ОПЕК по росту спроса на нефть, хотя скорость этого роста замедляется (см. «Глобальный спрос на нефть». Мировой спрос на нефть, по прогнозам Оксфорда, вырастет на 1,9 мб/с в 2023 году за счет стран вне-ОЭСР и, в частности, Китая, в то время как самым быстрорастущим продуктом в мире будет авиакеросин на 850 кб/с (вопреки завываниям Еврокомиссии о грядущем переходе на «зеленое» авиатопливо SAF).

Глобальный спрос на нефть

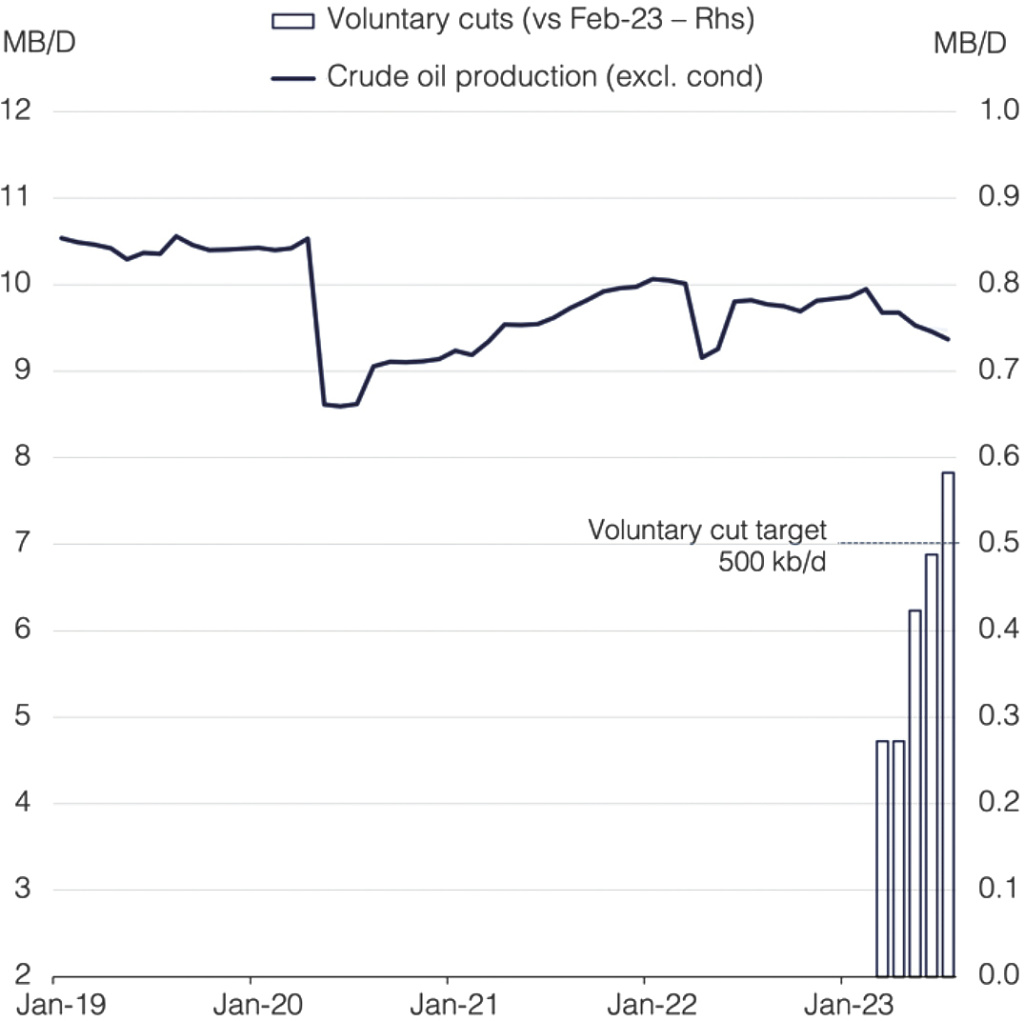

В докладе Оксфорда приводятся картинки добровольного сокращения добычи ОПЕК-10 и Россией (см. «Добыча нефти ОПЕК-10» и «Добыча нефти Россией»).

Добыча нефти ОПЕК-10

Добыча нефти Россией

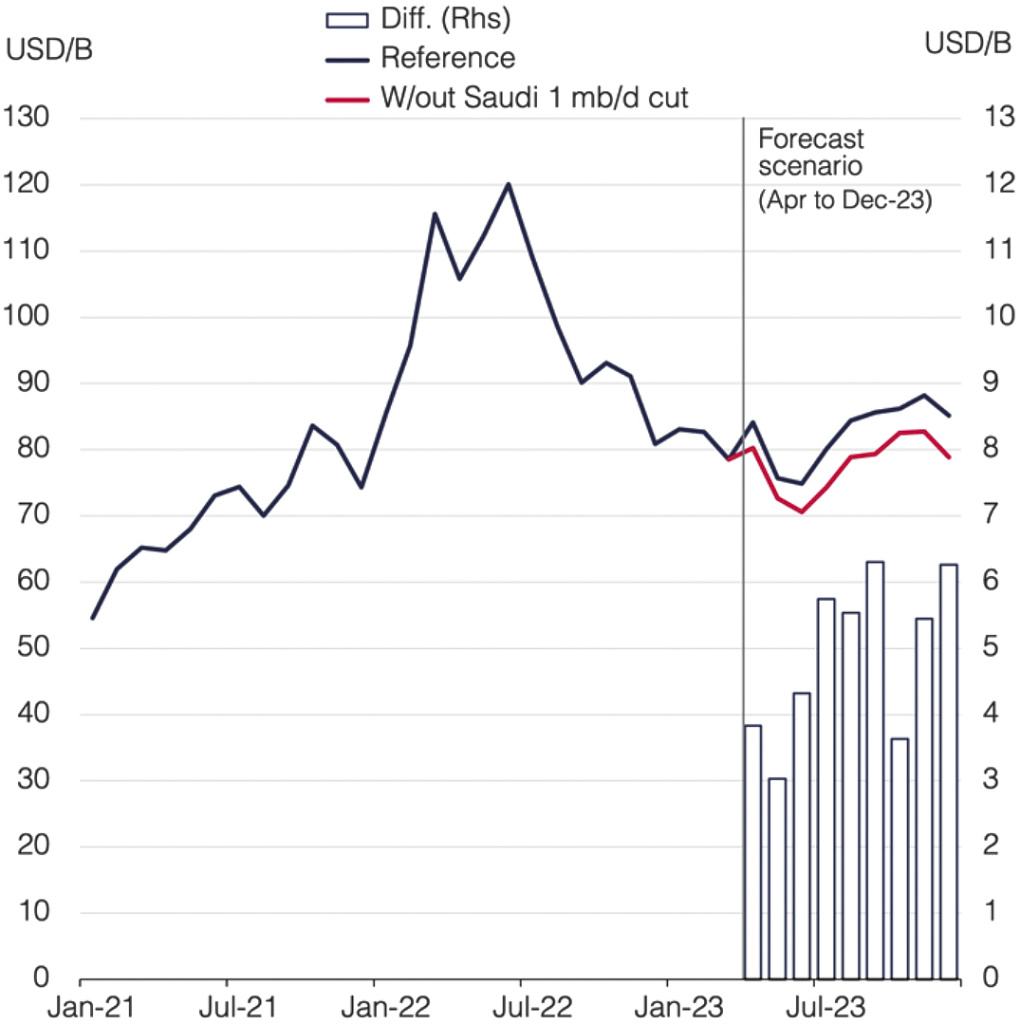

Несколько наивно выглядит сценарий Оксфорда по прогнозу цен на Brent с дополнительным добровольным сокращением Саудовской Аравией на 1 млн баррелей в сутки и без него. Похоже, аналитики тем самым расписались в своей беспомощности учесть факторы, реально влияющие на цену нефти (см. «Зависимость цены Brent от добычи Саудовской Аравией»).

Зависимость цены Brent от добычи Саудовской Аравией

Впрочем, предсказать цену нефти на основе баланса спроса/предложения никому не удавалось, потому что она зависит не столько от рынка нефти, сколько от рынка золота арабы получают за нефть доллары и юани, но всегда смотрят, а сколько в этих долларах и юанях золота. Посмотрите на график цены нефти в золоте фантастическая стабильность (за исключением выброса 2020 года) (см. «Унция золота в баррелях нефти»).

Унция золота в баррелях нефт

Где здесь всепугающие скачки нефтяных цен?

Поэтому мировой кризис начнется в тот момент, когда США не смогут удержать цену золота в долларах. Пока у них это блестяще получается: управляя ценой золота, США управляют ценой нефти (см. «Динамика цен на золото»).

Динамика цен на золото

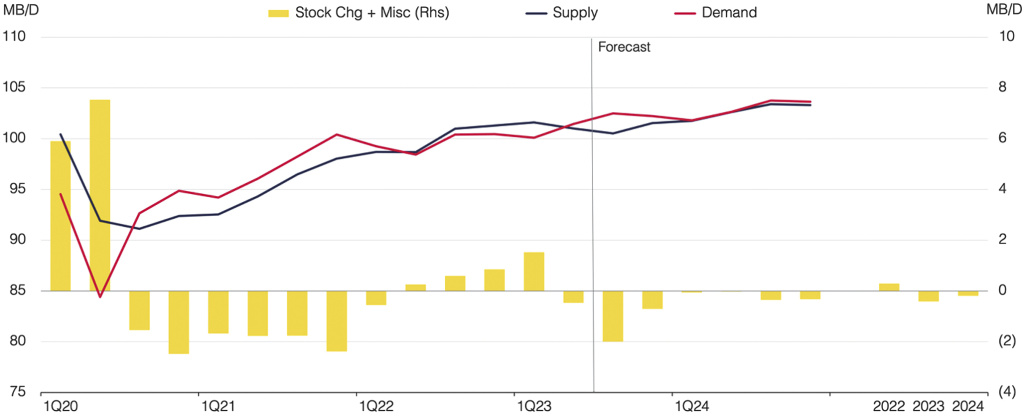

Оксфорд предсказывает, что баланс нефтяного рынка во второй половине года станет дефицитным на 1,3 мб/с, что приведет к сокращению запасов и окажет поддержку ценам на нефть (см. «Баланс рынка нефти»).

Баланс рынка нефти

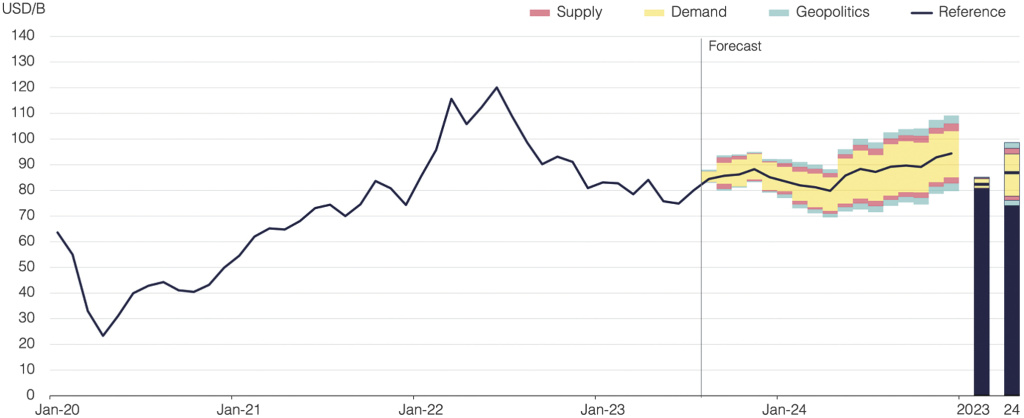

По мнению англичан, прогнозный разброс цен в ближайшие год-полтора не будет большим (см. «Возможный разброс цен нефти»).

Возможный разброс цен нефти

Эксперты МВФ более осторожны, поэтому их предсказание цены с вероятностью 100% сбудется какая-нибудь цена у нефти да будет (см. «Траектории цен на нефть»).

Траектории цен на нефть

Источник: https://irttek.org/articles/kakaya-nibud-tsena-u-nefti-budet.html